OSVs: A maré alta não levanta todos os barcos

A indústria de embarcações de suprimento offshore (OSV) emergiu de sua vala de 2017, em grande parte devido a um leve encolhimento da frota ativa, uma série de reestruturações de dívidas, melhor gerenciamento de custos e um aumento na atividade de perfuração em algumas regiões. Porém, a indústria está longe de ser saudável, e a volta ao bem-estar financeiro provavelmente será longa e instável. Nem todo operador sobreviverá. E, apesar de termos visto alguma melhora em relação aos níveis de 2017, os índices de alavancagem permanecem altíssimos, a oferta de navios supera em muito a demanda e, mais crucialmente, o preço do petróleo permanece volátil. Diante dessa aguda incerteza nos preços, as principais empresas de petróleo continuam relutantes em se comprometer com novos projetos offshore de longo prazo, o que sufocou a demanda por fretamentos em todas as regiões, exceto em poucas regiões.

Nossa visão da condição da indústria mudou em um aspecto desde o ano passado: enfrentando a perspectiva de uma recuperação prolongada e discreta - e a quase certeza de que os dias mais prósperos da indústria estão por trás disso - algumas empresas lançaram ações agressivas e longínquas. medidas para permanecer viável financeiramente. As medidas que os operadores mais prospectivos adotaram incluem a redução da dívida, o controle das despesas gerais e administrativas (G&A) e a aposentadoria de embarcações menores e mais antigas para alinhar a oferta à demanda. Alguns desses benefícios foram alcançados por meio da consolidação da indústria e das atividades de fusões e aquisições (M&A). O tempo está acabando para outros operadores seguirem o exemplo. Credores, obrigacionistas e acionistas também devem considerar suas posições à luz das perspectivas incertas do setor e de seu histórico de retornos financeiros inferiores.

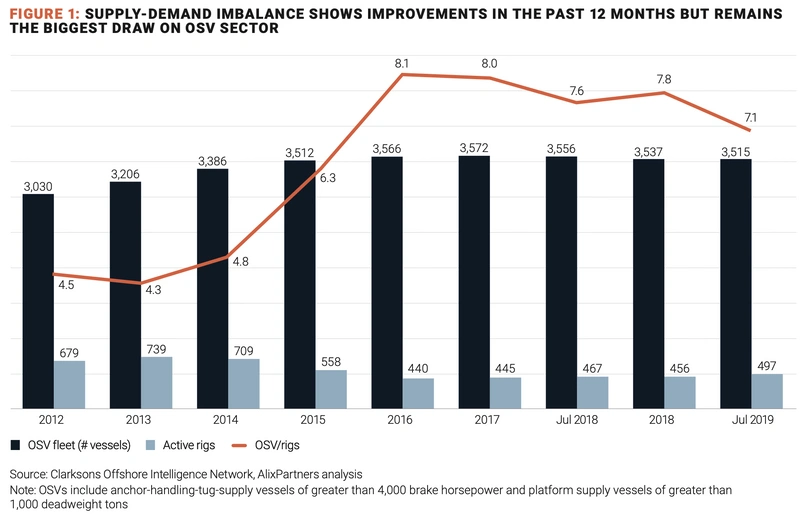

(Figura 1)

(Figura 1)

A atividade de perfuração aumenta, mas não o suficiente

Nos últimos dois anos, houve um aumento lento, mas constante, da demanda global global por plataformas. De uma baixa de 440 plataformas em 2016 (uma contagem que implica uma proporção de OSVs para plataformas de 8,1x), o número de plataformas aumentou para 497 em julho de 2019, em comparação com uma frota total estimada de 3.515 embarcações. Isso resulta em uma relação OSV / plataforma de 7,1x - uma melhoria, mas ainda significativamente abaixo da taxa de pico de 4,3x, alcançada em 2013 (figura 1).

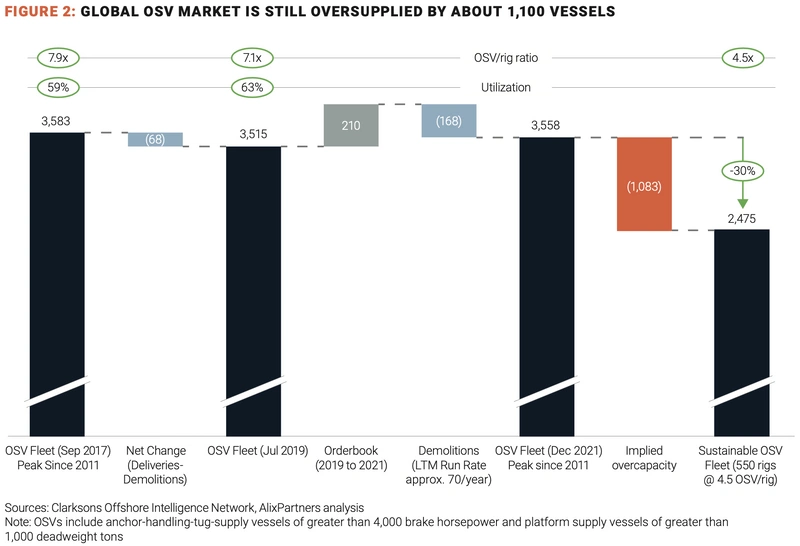

O excesso de oferta em curso de navios continuará a dificultar a recuperação do setor até que ele seja tratado adequadamente. De um pico de 3.583 OSVs em setembro de 2017, o setor viu apenas reduções mínimas na capacidade geral da frota de OSVs. Considerando as entregas de novas construções e as embarcações sucateadas, a capacidade total da frota diminuiu para 3.515 OSVs em julho de 2019 - uma redução de apenas 68 OSVs, ou 1,9%, no período de dois anos. Supondo que todas as 210 embarcações na carteira de pedidos atual sejam entregues e as taxas de sucateamento sejam mantidas nos níveis anuais atuais de cerca de 70 embarcações, a frota OSV aumentaria para 3.558 embarcações em dezembro de 2021. Supondo uma relação OSV / plataforma 4,5x frota sustentada de 550 plataformas de trabalho, a sobrecapacidade projetada da frota seria igual a quase 1.100 embarcações, ou 30% (figura 2).

(Figura 2)

(Figura 2)

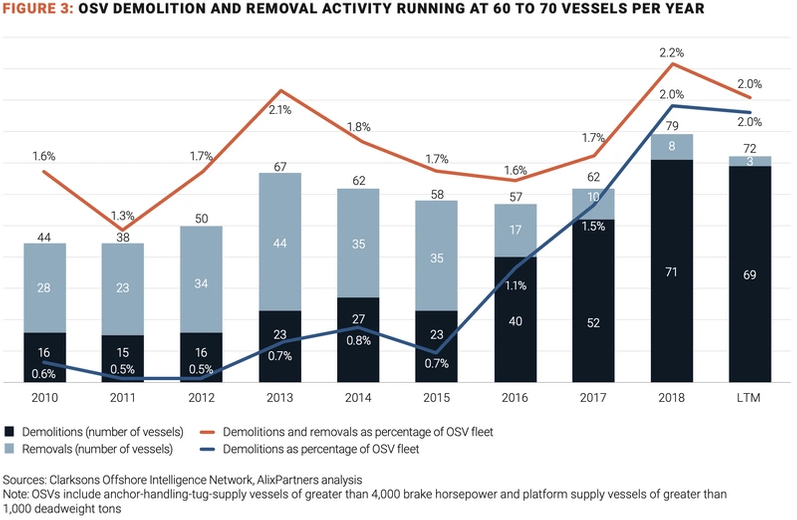

Os níveis atuais de sucateamento dificilmente causam excesso de capacidade

As perspectivas para o setor OSV não podem melhorar até que a maior parte do excesso de capacidade do setor seja permanentemente eliminada por meio da demolição. As demolições aumentaram para 71 embarcações em 2018, ante uma baixa de 15 embarcações em 2011, mas se a tendência atual continuar, levaria mais de 15 anos para remover o excesso de oferta estimado de 1.100 embarcações. Esses números são apenas ilustrativos, mas sugerem claramente um desequilíbrio crônico no fornecimento de OSV, que até o momento os operadores fizeram pouco para resolver. A atividade de demolição, no entanto, pode acelerar nos próximos anos. Antes de 2016, as atividades de demolição e remoção eram de 60 a 70 embarcações por ano, ou 1,7% dos pés OSV. Desde 2016, o setor registrou um aumento acentuado nas demolições, pelo que aumentos de mais de 40% nos preços da sucata de 2016 a 2018 deram às operadoras um forte incentivo para aposentar permanentemente partes de suas frotas - em particular, mais antigas, menores, menos eficientes navios (figura 3).

(Figura 3)

(Figura 3)

Até o momento, a Tidewater adotou a abordagem mais ativa para o dimensionamento de direitos desde a expansão de sua frota com a aquisição da GulfMark em julho de 2018. A água da maré foi responsável por 46% dos 24 OSVs descartados durante o primeiro semestre de 2019; 90% desses navios tinham 15 anos ou menos. Os 13 OSVs restantes descartados por oito operadores diferentes durante o mesmo período tinham em média 32 anos.

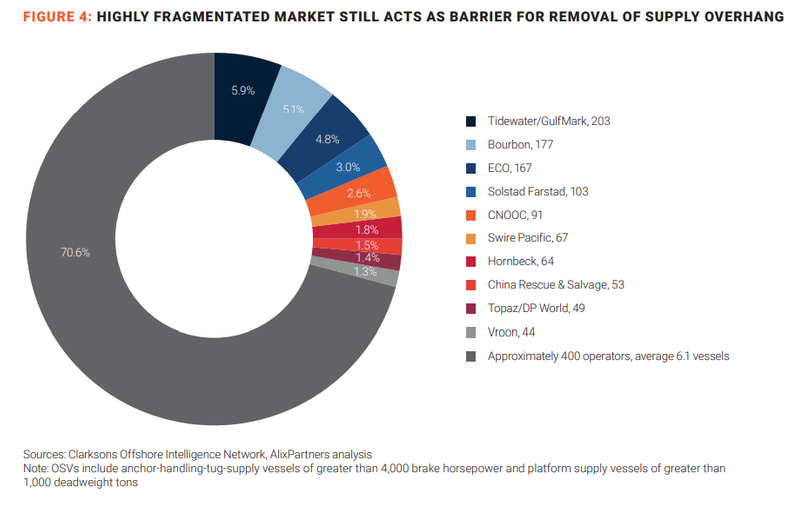

Reduções maiores no excesso de oferta de navios, no entanto, são improváveis enquanto o setor OSV permanecer altamente fragmentado. Os dez maiores operadores do setor controlam apenas cerca de 30% da frota total de OSV; os 70% restantes estão nas mãos de cerca de 400 operadores menores, cujo tamanho médio da frota é de 6,1 navios (figura 4). Não há razão para esperar que as operadoras menores tomem medidas coletivas em benefício do setor como um todo.

(Figura 4)

(Figura 4)

Movendo-se na direção certa - mas lentamente

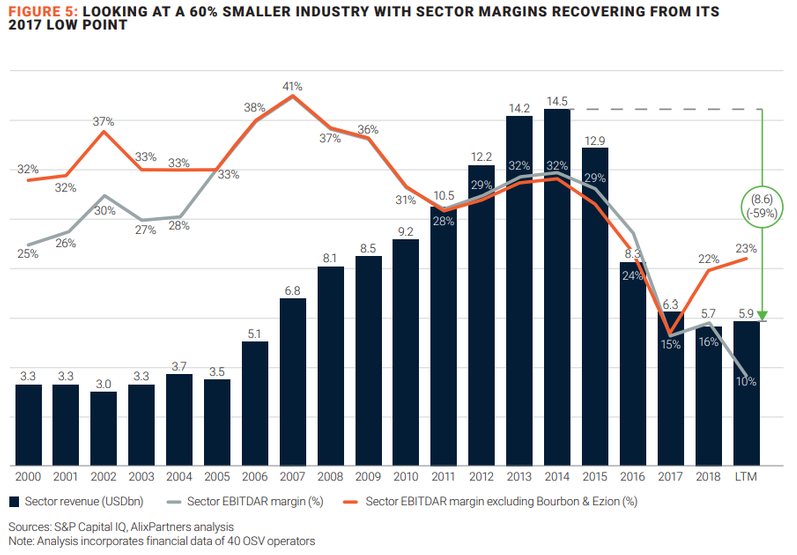

A base de receita da indústria de OSV encolheu drasticamente desde 2014, quando o fornecimento de xisto entrou no mercado em vigor e reduziu severamente a atividade offshore. As receitas do setor nos 12 meses até julho de 2019 totalizaram US $ 5,9 bilhões - uma queda de US $ 9,0 bilhões, ou 60%, em relação ao pico de 2014 (figura 5). A margem EBITDAR1 caiu em 2017 para seus níveis mais baixos nos últimos 18 anos, metade das margens de 2010 a 2015. Observe, no entanto, que quando dois grandes operadores profundamente angustiados - Bourbon Offshore e Ezion Holdings - são removidos de nossas 40 empresas conjunto de dados, a margem EBITDAR do setor aumentou para 23% nos 12 meses encerrados em julho de 2019, em comparação com a deterioração para 10% quando os dois operadores estão incluídos na amostra. Uma combinação de taxas diárias mais altas e níveis de utilização impulsionou a melhoria nas margens desde o ponto mais baixo de 2017.

(Figura 5)

(Figura 5)

As atividades de disciplina e reestruturação de capital reduziram os níveis de dívida do setor em cerca de 30%, ou US $ 7,5 bilhões, desde a crise do mercado, com o total da dívida ajustada, incluindo arrendamentos operacionais capitalizados, situando-se em US $ 19,5 bilhões. Quando os resultados de Ezion e Bourbon são excluídos, o índice dívida / EBITDAR ajustado melhorou de 24,4x em 2017 para 13,1x nos 12 meses encerrados em julho de 2019, em comparação com uma média de 5,0x de 2000 a 2015. O setor permanece significativamente tensão financeira, mas está notavelmente melhor do que parece quando os resultados de Ezion e Bourbon são incluídos (figura 6). Reestruturações financeiras adicionais parecem inevitáveis.

Capital em fuga

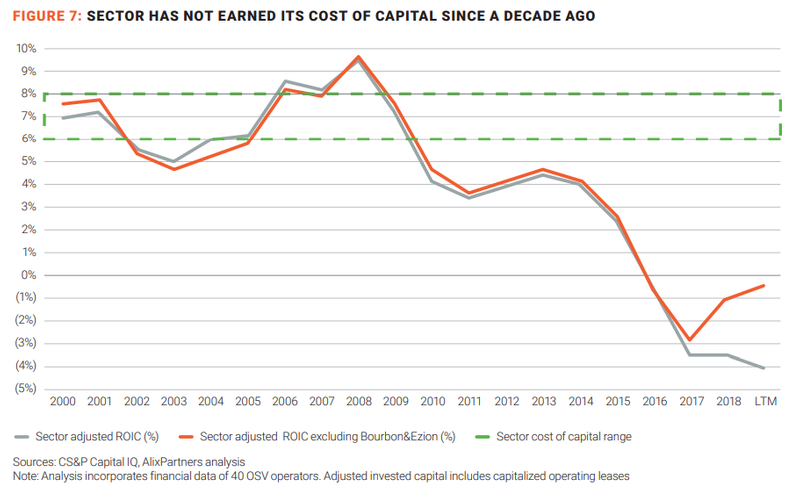

Os números também mostram uma imagem preocupante para os proprietários / operadores e acionistas de OSV. O setor tem sido um sumidouro de capital, ganhando menos do que seu custo de capital (supostamente na faixa de 6 a 8%) todos os anos desde 2009 (figura 7). Posteriormente, este relatório mostra como as operadoras podem obter aluguéis econômicos positivos por meio de um conjunto ambicioso, mas possível de melhorias operacionais e financeiras, combinado com um aumento nas atividades de perfuração e nas taxas diárias.

(Figura 7)

(Figura 7)

Protegendo uma recuperação mais estável

Embora a confluência de demanda aprimorada e uma frota um pouco menor tenham ajudado o mercado de suprimentos offshore a emergir do vale e entrar na fase de recuperação do ciclo do mercado, o caminho para uma recuperação mais estável e sustentada pode ser longo. De qualquer forma, o mercado permanece frágil, e uma análise financeira indicativa do setor sugere que são necessárias reestruturações e outras melhorias. Mais especificamente, colocar o setor em uma base financeira sustentável - com um retorno sobre o capital investido (ROIC) maior que seu custo de capital - exigiria que a utilização do setor e as taxas diárias melhorassem para os níveis de 2013 a 2014, o que parece irrealista, dada a oferta atual saliência de 1.100 embarcações.

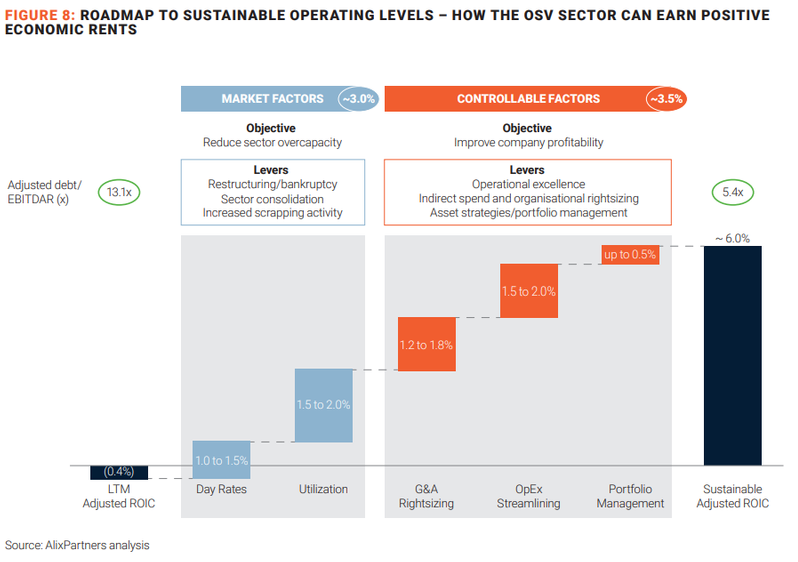

Como resultado, um conjunto de fatores de mercado e fatores controláveis deve ser tratado para atingir um ROIC do setor de pelo menos 6% (figura 8).

(Figura 8)

(Figura 8)

Fatores de mercado

A redução do excesso de oferta inerente de OSV está sujeita a forças que estão além do controle de operadores e acionistas de OSV individuais, conforme mencionado anteriormente. É necessária uma ação coordenada na forma de atividades de reestruturação ampliadas (aplicadas e facilitadas pelos credores), consolidação do setor (iniciada por operadores e acionistas, facilitada pelos credores) e aumento dos níveis de sucateamento do setor (iniciados por operadores e acionistas). Em conjunto, esses movimentos podem aumentar as taxas diárias do setor em até 40%. Os níveis de utilização podem subir de 75% para 75% atualmente, resultando em uma melhoria de 3% no ROIC do setor.

Fatores controláveis

Na ausência de mudanças tão drásticas, no entanto, os operadores OSV e acionistas podem melhorar muito concentrando-se nos custos, desempenho operacional e implantação de ativos, que estão firmemente sob seu controle.

- Direitos de G&A : Despesas gerais e administrativas aumentaram para 10 a 12% da receita do setor desde 2016, em comparação com a média de longo prazo de 5% de 2000 a 2015. Alinhando modelos operacionais, organizações de direitos autorais a níveis de atividade reduzidos e abordando gastos indiretos as alavancas poderiam reduzir as despesas gerais e administrativas para 4 a 6% da receita, gerando uma melhoria no ROIC de 1,2 a 1,8%.

- Otimização do OPEX : alcançar reduções nos custos de tripulação, custos operacionais da embarcação e custos de seguro da embarcação poderia reduzir os custos operacionais gerais (OPEX) em 8 a 10% e, assim, gerar um ROIC 1,5 a 2,0% maior. Parte dessa redução de custos poderia ser alcançada através do melhor uso de dados e tecnologia. E operações automatizadas de embarcações que permitem que os operadores reduzam os níveis de tripulação e os custos associados podem gerar ganhos de eficiência consideráveis.

- Gerenciamento de portfólio : otimizar os gastos com pesquisas especiais, reduzir os gastos com manutenção, otimizar os custos de empilhamento de embarcações e distribuir embarcações de maneira otimizada em diferentes regiões e projetos pode gerar reduções significativas nas despesas de capital e capital investido em até 8%, o que implica um aumento de 0,5% no ROIC .

Se os fatores de mercado melhorarem conforme os fatores descritos e controláveis forem tratados de maneira eficaz, a alavancagem do setor medida em dívida ajustada em relação ao EBITDAR diminuiria de seu nível atual de 13,1x para um saudável, 5,4x, o que estaria de acordo com o longo prazo. média - e ganharia aluguéis econômicos positivos para os acionistas. No entanto, nenhum dos fatores de mercado ou controláveis pode, por si só, colocar o setor em uma base financeira mais sustentável.

Uma ação agressiva que lide com as questões operacionais e financeiras do setor exigirá que todos os lados façam trocas difíceis. Mas é melhor iniciar esse processo agora do que esperar até que outra crise force suas mãos.

O ano em reestruturações

As reestruturações financeiras permitiram que o setor tomasse pelo menos tentativas para reduzir a fragmentação do mercado e o excesso de oferta de navios. Uma das reestruturações recentes mais notáveis envolveu o Harvey Gulf. Em 2018, a empresa emergiu de um depósito pré-empacotado do Capítulo 11 em uma posição de liquidez significativamente aprimorada.

(Em um arquivo pré-empacotado do Capítulo 11, todas as partes interessadas, incluindo credores institucionais, concordam com um plano de reorganização antes que o caso seja apresentado ao Tribunal de Falências dos EUA, com o objetivo de reduzir o tempo que o devedor permanece sob proteção do tribunal de falências.) O período de Harvey Gulf no capítulo 11 durou 77 dias, período durante o qual os credores seniores trocaram a dívida que possuíam por ações ordinárias (ou warrants, no caso de credores estrangeiros sujeitos à Lei Jones, que estabelece um teto para investimentos em ações estrangeiras em navios dos EUA ) Os swaps tiveram o efeito de reduzir a dívida no balanço da Harvey Gulf para US $ 350 milhões, de US $ 1,2 bilhão, posicionando a empresa para emergir do capítulo 11, transformada de vítima problemática de um mercado adverso em um potencial consolidador.

Outro arquivamento recente do capítulo 11 serve como uma advertência para os operadores. Em 2017, depois que esforços prolongados de reorganização não deram em nada, a operadora de OSV Toisa Ltd. faliu. A frota offshore de 26 navios da Toisa foi liquidada - comprada por outros operadores que pretendiam reativar os navios logo após a compra ou mantê-los disponíveis para reativação em um futuro próximo. Nem um único navio foi vendido para sucata, embora alguns possam eventualmente acabar no monte de sucata por causa de sua idade e condição. A lição para os operadores é dupla: nem todos os operadores sobreviverão ao atual clima desafiador e a reestruturação sozinha não resolverá o problema crônico de excesso de oferta do setor.

Espera-se que outra grande transação do setor tenha um efeito positivo nas taxas de utilização da frota, embora não afete diretamente o tamanho total da frota global. A aquisição da GulfMark pela Tidewater em 2018, avaliada em US $ 340 milhões, criou a maior operadora de OSV do mundo, com 245 embarcações. A empresa combinada poderá reimplementar ativos subutilizados em toda a sua presença operacional em todo o mundo, reduzindo assim o número de embarcações ociosas.

Os autores

Zach Chandis, vice-presidente sênior da AlixPartners

Esben Christensen, Diretor Administrativo, AlixPartners

Jeff Drake, diretor administrativo da AlixPartners

Peter Oppitzhauser, Diretor, AlixPartners

-164304)